Блог им. svoiinvestor |ВТБ отчитался за III кв. и 9 м. 2023г. — банк остаётся прибыльным, но ужесточение ДКП и укрепление влияет на прибыль

- 27 октября 2023, 12:12

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за 9 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже начал ощущать повышение ключевой ставки и укрепление ₽, чистая прибыль банка за III квартал составила — 86,1₽ млрд сократившись на 40% по отношению к предыдущему кварталу (идёт ежемесячное сокращение чистой прибыли, в этом месяце было заработано 24,7₽ млрд, а в предыдущие 25,9₽ млрд, 35,5₽ млрд). Что же, касается, валюты, то в III квартале по статье прочий операционный доход банк зафиксировал убыток на сумму 15,3₽ млрд (в I квартале прибыль 89,4₽ млрд, во II 64,2₽ млрд, она была заработана благодаря положительной переоценке открытой валютной позиции и от выгодной покупки РНКБ). Но за оставшиеся 3 месяца ВТБ точно должен перешагнуть долгожданные 400 млрд за год (за 9 месяцев 2023 года было заработано — 375,9 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Газпром сократил инвестиционную программу — значит признал проблемы с долговой нагрузкой, дивидендов теперь не стоит ожидать!

- 26 октября 2023, 10:59

- |

⛽️ Газпром 24 октября 2023 года сообщил, что сокращает инвестиционную программу этого года на 334₽ млрд (14,5%). Похоже, компания поняла, что в сегодняшних условиях тратить столько на инвестпрограмму, имея при этом непомерную долговую нагрузку, означает только одно — просить помощи у государства, иначе банкротство (конечно, его не допустят, но резонанс был бы, история с ВТБ приснилась бы акционерам Газпрома). Ещё в отчёте по МСФО за I полугодие 2023 года обнаружился ряд проблем:

🔴 В I квартале 2023 года компания, вообще, была убыточной — 7,2₽ млрд, во II квартале помог ослабший рубль и увеличившиеся поставки в Китай согласно контрактам.

🔴 Свободный денежный поток в минусе — 507₽ млрд (операционный денежный поток — 681₽ млрд, тогда как capex — 1,18₽ трлн).

🔴 Долг вырос до — 6₽ трлн (1₽ трлн — краткосрочные, 5₽ трлн — долгосрочные, на конец 2022 года общий долг был — 5₽ трлн), а денежные средства сократились почти вдвое — 683₽ млрд.

( Читать дальше )

Блог им. svoiinvestor |ММК показал стабильные результаты в III кв по производству и продаже, металлургическая отрасль восстановилась от проблем

- 20 октября 2023, 13:58

- |

🔩 ММК опубликовал операционные результаты за III квартал 2023 года. Отчёт получился умеренно позитивным. Относительно прошлого года существенно выросли абсолютно все показатели от производства стали/чугуна до продаж товарной металлопродукции. Есть несколько причин, которые повлияли на столь выдающийся результат компании:

✔️ Рубль уже который месяц слаб по отношению к другим валютам, всё это играет на руку экспортёрам

✔️ Снижением продолжительности капитальных ремонтов в доменном производстве по сравнению с прошлым годом

✔️ Конъюнктура внутреннего рынка остаётся достаточно благоприятной (строительная активность и устойчивое потребление в других отраслях промышленности). Данный результат отражается в отчёте, компания нарастила стальной сегмент в России и показала ошеломительные цифры по отношению предыдущему году (19,5% г/г)

Если сравнивать результаты с предыдущим кварталом, то они вполне приемлемые. Выплавка чугуна выросла (1,7% к/к), а вот производство стали наоборот сократилось и связанно это с краткосрочным ремонтом прокатного оборудования на магнитогорской площадке. Продажи товарной металлопродукции остались на том же уровне, что как бы намекает на высокую строительную активность внутри страны (новых территорий). Теперь давайте перейдём к основным цифрам за III квартал 2023 года:

( Читать дальше )

Блог им. svoiinvestor |Транснефть отчиталась за 9 м. 2023 г. — увеличение прибыли в 4 раза, но не всё так феерично. Надежда на сплит

- 19 октября 2023, 13:18

- |

🛢 Транснефть представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Если взглянуть на цифры, то вам, покажется, что компания показала феноменальные результаты, но не всё так просто. Перейдём же к основным цифрам в отчёте:

▪️ Выручка: 884₽ млрд (7,2% г/г)

▪️ Чистая прибыль: 190,5₽ млрд (420% г/г)

▪️ Валовая прибыль: 106,2₽ млрд (-7% г/г)

Многократный рост по чистой прибыли связан с курсовыми разницами и переоценкой финансовых вложений компании. При этом, если рассматривать дивидендную политику компании, то предполагается выплата дивидендов в размере не менее 50 % от нормализованной ЧП по МСФО.

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Ростелекома — Государство тоже хочет кушать!

- 18 октября 2023, 16:40

- |

📱 Ещё вначале своего пути инвестирования я набирал позицию в привилегированных акциях Ростелекома на брокерском счёте, спустя год после открытия ИИС я исключил данные акции из своей стратегии, но из позиции не выходил. Ростелеком — это сказ про стабильные дивидендные выплаты (стоит признать, что не слишком большая дивидендная доходность, но всё же), устойчивость во времена кризисов и с увесистой долей государства в акционерном капитале (Росимуществу принадлежит 38,2%, ВЭБ.РФ 3,4%, ВТБ 8,44%, причём последние не смогут распоряжаться ещё в течение пары лет пакетом, согласно сделке по акционерному соглашению с государством), а значит в непростые времена государство возьмёт своё дивидендами. Так оно и произошло, совет директоров Ростелекома рекомендовал дивиденды за 2022 год в размере — 5,4465₽ на каждый тип акций (дивидендная доходность составит порядка 7% на обыкновенную и 7,8% на привилегированную, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 1 декабря 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 ноября.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за сентябрь 2023 г. — прибыль перевалила за 1₽ трлн, отмечаем очередную рекордную выдачу по ипотеке.

- 11 октября 2023, 12:04

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 9 месяцев 2023 года. Эмитент за 9 месяцев заработал 1,1₽ трлн чистой прибыли, как не странно прибыль в 1₽ трлн аналитики прогнозировали за год, но кэш-машина встала на рельсы денежного потока и не собирается останавливаться (допускаю, что многие частные инвесторы уже принялись подсчитывать дивиденды, как и наше государство, которое нуждается в пополнении бюджета). Банк отметил, что выдал рекордный объём ипотечных кредитов — более 564₽ млрд, данные цифры были достигнуты благодаря ужесточению ДКП (клиенты брали ипотеку, чтобы успеть зафиксировать более низкий %, ибо повышение ставки было неминуемо). Портфель потребительских кредитов, наоборот, показал снижение — 260₽ млрд (месяцем ранее — 324₽ млрд), всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, поэтому ужесточение ДКП должно охладить кредитование, соответственно снизив заработки финансовых организаций. Сентябрь является показательным месяцем, ибо уже видно снижение по чистой прибыли:

( Читать дальше )

Блог им. svoiinvestor |ММК отчитался за Iп 2023г — отмечаем восстановительный процесс в отрасли. Выбор компании — инвестиции, а не дивиденды.

- 01 сентября 2023, 12:01

- |

🔩 ММК опубликовал финансовые результаты по МСФО за I полугодие 2023 года. Эмитент впервые за 1,5 года представил финансовую отчётность и по ней можно понять, что металлургическая отрасль восстанавливается. В июле я разбирал результаты компании по производству и продажам, уже там отмечал, что данные вполне приемлемые (производство стали: 6,5 тонн 7,5% г/г, производство чугуна: 4,9 тонн 14% г/г, продажи товарной металлопродукции: 5,8 тонн 11,1% г/г) учитывая с какими сложностями столкнулись металлурги в 2022 году (санкции, смена рынков, затраты на логистику и детали для обслуживания оборудования, сильный рубль и снижение загрузки производственных мощностей). Перейдём же к основным цифрам:

▪️ Выручка: 352,7₽ млрд (-12,5% г/г)

▪️ Чистая прибыль: 51,6₽ млрд (-9,1% г/г)

▪️ EBITDA: 88₽ млрд (-14,5% г/г)

Можно смело сказать, что на выручку повлияло снижение цен на металлопродукцию, как следствие пострадала EBITDA и прибыль. При этом стоит отметить несколько интересных фактов из отчёта:

( Читать дальше )

Блог им. svoiinvestor |Роснефть отчиталась за Iп 2023г — дивиденды всё ближе, но компании мешают ограничения по добыче, чтобы раскрыть весь свой потенциал!

- 31 августа 2023, 07:16

- |

Роснефть опубликовала финансовые результаты по МСФО за I полугодие 2023 года (II квартал 2023 года), но они весьма ограничены и не показывают полной картины. Стоит признать, что показатели — одни из лучших в нефтяной отрасли, но не стоит забывать, что компания добывает ещё и газ, в частности, Роснефть вышла на первое место среди независимых производителей газа, увеличив добычу практически на треть в I полугодии 2023 года. Что мне лично непонятно, почему выручка относительно прошлого года снизилась, а прибыль возросла (учитывая затраты компании, сильный рубль в начале года и цены на сырьё), при этом результаты по прибыли лучше 2021 года. Понятно, что II полугодие 2023 года будет ещё сильней и тут можно будет хотя бы объяснить рост за счёт ослабления рубля, увеличившейся цены на сырьё, но I полугодие остаётся загадкой. Перейдём же к основным результатам:

🛢 Выручка: за I полугодие 3,8₽ трлн (-25,3% г/г), за II квартал 2₽ трлн (+12,1% кв/кв)

🛢 Чистая прибыль: за I полугодие 652₽ млрд (45,2% г/г), за II квартал 329₽ млрд (+1,9% кв/кв)

( Читать дальше )

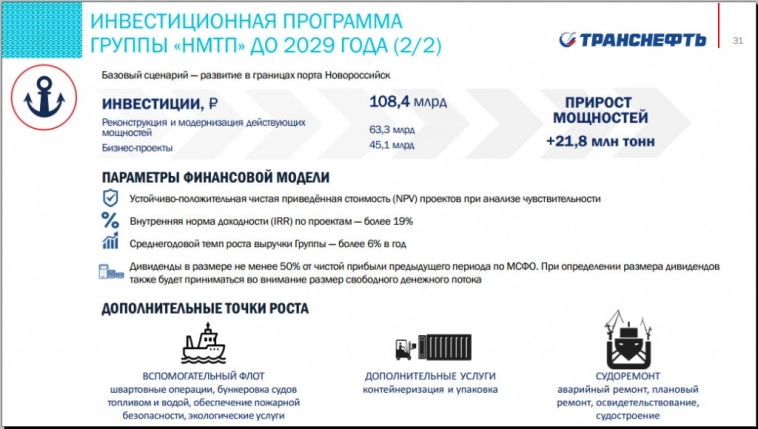

Блог им. svoiinvestor |НМТП — прекрасный бизнес-проект и источник дивидендных выплат, но стоит признать, что спекулянты постарались в разгоне акций!

- 09 августа 2023, 10:40

- |

🚢 Ещё в конце июня я отмечал, что акции НМТП были моей новой идеей в портфеле и я не пожалел о том, что выделил для них долю (рост самого тела+вменяемые дивиденды). Честно признаюсь, что после див. отсечки я ожидал снижение котировок, но при этом понимал, что див. гэп быстро закроют и цена акции может приблизиться к 11₽, поэтому продолжал покупки НМТП. Моему удивлению не было предела, когда цену утащили выше 11₽, изначально начали раскачивать ДВМП (примечательно, что компания 20 лет не выплачивала дивиденды, а запампили её именно на подаче дивидендов и как итог цена акции в 4 раза выше, чем до начала СВО, с ума сойти), потом уже принялись за НМТП. Вся информация по эмитенту была на поверхности, поэтому поражает тот факт на чём же акции так сильно взлетели:

( Читать дальше )

Блог им. svoiinvestor |Показатели Лукойла вo II кв. 2023 г. снизились по отношению к 2022 г., но не всё так плохо. Отмечаем положительные стороны.

- 01 августа 2023, 07:02

- |

⛽️ Лукойл опубликовал финансовые результаты по РСБУ за II квартал 2023 года. Большинство растиражировало снижение выручки и прибыли компании, но этому есть объяснение: сравнивать финансовые показатели с феноменальной серединой прошлого года не совсем корректно по объективным причинам (доллар торговался свыше 100₽, цена сырья варьировалась в районе 90$, а ещё происходили полноценные сверхпоставки в ЕС). Но мы же любим сравнивать? Так вот, относительно I квартала 2023 года (выручка: 455,8₽ млрд, чистая прибыль: 104,3₽ млрд) во II квартале 2023 года произошли взрывные темпы прироста выручки и прибыли, этому есть объяснения, которые я вам изложу ниже, а сейчас давайте рассмотрим основные показатели эмитента:

🛢 Выручка: 1,2₽ трлн (-28,4% г/г)

🛢 Чистая прибыль: 463,5₽ млрд (-11% г/г)

🛢 Прибыль от продаж: 467,2₽ млрд (-30% г/г)

Также отмечу, что Лукойл закрыл сделку по продаже НПЗ ISAB в Италии. Санкции не позволили бы полноценно управлять активом, а приток денежных средств на счета компании произошёл и данные средства можно будет инвестировать в другие проекты (жаль, что в РСБУ это не отражается).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс